コマースピック読者の皆様、合同会社トリップ代表の松永です。

2015年創業当初から通販事業を始める小規模事業者の支援を行っており、現在は自社D2Cブランド 超音波電動歯ブラシの定期便「Lilly(リリー)」をShopifyで運営しています。

D2C事業において融資は必要なのでしょうか?

ほとんどのD2C事業者は融資を活用しています。

今回は、その理由について現場目線から徹底解説していきます。

D2C事業を展開する上で、融資は非常に重要な役割を果たします。

融資を受けることで、資金繰りが安定し、新しい商品の開発、在庫の補充など、事業拡大に必要な資金を調達することができるのです。

自己資金だけで資金繰りが安定しているなら、資金調達を考える必要はありません。

しかし、ほとんどの場合、自己資金だけでは足りず、資金繰りを安定させるために資金調達する必要があります。

例えば、資金調達が必要になる場面は、以下のとおり。

- 「売れ筋商品を安定確保したい」

- 「需要に合わせた適正在庫をもって、機会損失をなくしたい」

- 「見込み顧客の獲得のためにウェブ広告を活用したい」

- 「ECサイトをリニューアルして売上拡大につなげたい」

このようにD2C事業を拡大するためには、多くの資金が必要です。

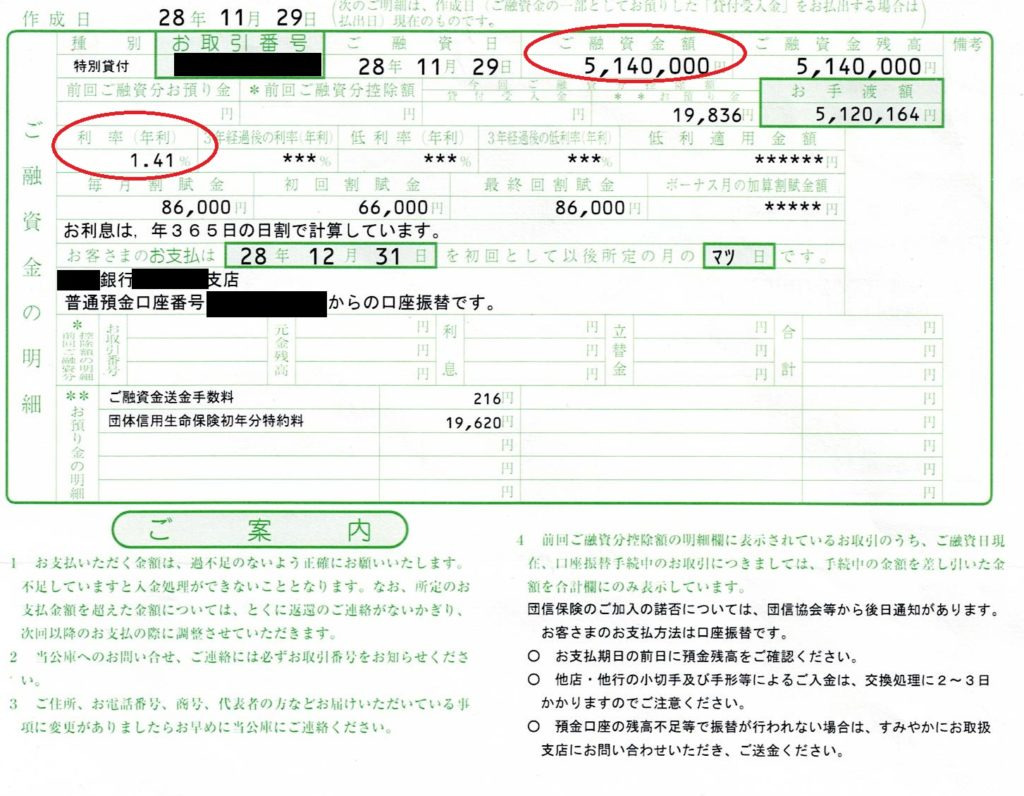

当社でも、 創業後、日本政策金融公庫へ借入を申込み、申込後約1.5ヶ月後に借入金が着金されました。借入額は514万円、融資利率1.41%が条件でした。

下記画像は、当時の明細の一部です。

しかし、融資を受ける際には、財務諸表や事業計画書の提出が必要となるため、事前の準備が欠かせません。

返済計画の策定や金利の選定など、慎重に検討する必要があります。適切な融資を受けることで、D2C事業の成長を加速させることができるため、融資に関する知識を持ち、適切な判断を行うことが重要です。

ですが「融資=借金」と思うと、それだけで躊躇してしまう方もいると思います。

しかし、D2C事業を拡大し利益を大きくしていくためには、融資は必要不可欠です。

Twitterで調査してみたところ多くの人がそう思っているようですね。

このように、D2C事業を成長させていくには、融資で資金調達することが重要になります。

これから、D2C事業を立ち上げたい人やさらに事業を拡大したい人は、ぜひ、最後まで読んでみてください。

この記事の目次

D2C事業における融資の必要性

D2C事業をおこなう上で融資は重要です。

では、そもそも融資とは何なのでしょうか?

また、その必要性についても説明します。

融資とは

融資とは「金融機関が一定期間にわたって一定金額を貸し出すこと」を指します。

融資を受けることで、自己資金が足りなくてもビジネスの拡大や新規事業の立ち上げが可能になるのです。

融資が必要な理由

D2C事業において融資が必要な理由は大きく分けて

「キャッシュフローの改善」「資金調達」「緊急事態への対応」の3つがあります。

①キャッシュフローの改善

D2C事業では、商品を売る前に仕入れをする必要があります。そのため、売上よりも支払いが先行することが多いです。

このような状況でキャッシュフローが回らず、支払いができなければ、黒字倒産(※1)してしまいます。逆に赤字であっても、キャッシュフローさえ回っていれば倒産することはありません。

それだけキャッシュフロー(※2)は重要です。

融資を利用し資金に余裕を持っておけば、キャッシュフローの改善につながり、倒産を未然に防ぐことができます。

※1 黒字倒産とは、利益が出ているにも関わらず、倒産することをいいます。利益が出ていても、現金が不足し期日までに支払いができない場合倒産してしまうのです。

※2 キャッシュフローとは、現金(キャッシュ)の流れ(フロー)のことを指します。

利益を計算する際、売掛金などの振り込まれる予定のお金も含めますが、キャッシュフローにはこれらを含みません。黒字であっても存続していくために十分な資金がない場合は倒産します。

②資金調達

新規事業立ち上げや事業拡大の資金を調達するために、融資を利用することがあります。

D2C事業でも多額の資金を準備できれば、下記のような対策を実施し、売上アップにつなげることが可能です。

- 一度に仕入れできる量を大幅に増やし、機会損失を減らす

- ネットショップを再構築(商品検索機能の改善、購入手続きの簡略化など)し、

サイトからの離脱やカゴ落ちを防ぐ - SNS広告やリスティング広告などを利用し集客をアップさせる

- 新規ショッピングモール出店の初期費用にあて、新たな店舗を出店する

これらの対策を行うにはまとまった資金が必要となり、個人の資金だけでは足りないこともあるでしょう。

しかし、資金が貯まるまで待っていると、多くの販売機会を逃してしまいます。

そこで、融資制度を利用することで、すぐに売上アップのための対策を実施することができます。

③緊急事態への対応

商品のブームが去り不良在庫を抱えてしまったり、販売プラットフォーム(Amazon・楽天市場など)のアカウントの停止など予期せぬ事態が発生した際にはビジネスに多大な影響が発生します。

アカウントが停止(※3)されると、販売ができなくなったり、売上金の入金も一定期間保留されてしまったりするのです。

売上金の入金が遅れることで、資金繰りが悪化し、支払い期限を過ぎた債務が発生する可能性もあります。

もし、融資を受けて資金に余裕があれば、このような状況下でも十分に対処することが可能です。

※3 アカウントが停止した場合、販売や売上金の入金などができなくなります(利用サービスにより異なる)。アカウントが停止される理由はさまざまあり、利用サービスによって異なります。例えばサービスの利用料金が支払えなかった場合や、出荷前のキャンセル率、返品の不満足度が高い場合などにアカウントが停止されます。

融資を受ける際の注意点

融資を受ける際の注意点について3つ説明します。事前に確認して、自社に合わせた融資を選びましょう。

①返済負担が大きくなる可能性がある

融資を受ける際には、金利や手数料などが発生します。

無理のない融資を受けるためにも、事前に返済計画を立てることが重要です。

返済期間や金利、返済方法などを明確にしておくことで、スムーズな返済をおこなうことができます。

融資手数料や融資利率、融資可能額などは融資先によって異なるので、自分に合った融資先を選びましょう。

②融資の審査に時間がかかる

融資を受ける際の注意点として、審査に時間がかかることが挙げられます。

融資を受けるためには、銀行や金融機関の審査を受ける必要があります。

この審査では、借り手の信用力や返済能力、担保の価値、財務状況など、さまざまな情報を評価します。そのため、審査には時間がかかるのです。

融資が実際に実行され、お金が銀行に振り込まれるまでにかかる期間は、金融機関や融資の種類により異なりますが、早くても2~4週間、長ければ2カ月以上かかる場合もあります。

Twitterで調べてみたのですが、やはり融資が実行されるまでに時間がかかっているようですね。

結論、通常融資では急ぎの事業資金調達には向いていません。

③資金の使い道に制限がある

融資を受ける際の注意点として、資金の使い道に制限があることも挙げられます。

このような制限は、貸し倒れリスクを最小限に抑えるためにおこなわれ、借り手は制限を厳守する必要があります。

例えば、日本政策金融公庫の一般貸し付けの場合は、運転資金・設備投資両方に利用できますが、用途により返済期間が異なります。

また、一部、融資を受けられない業種もあるのです。

【融資を受けられない業種】

農業、林業、漁業、金融・保険業(保険媒介代理業及び保険サービス業を除く)、不動産業のうち住宅及び住宅用の土地の賃貸業、非営利団体、一部の風俗営業、公序良俗に反するもの、投機的なもの、独立行政法人福祉医療機構の融資対象となるもの など

引用元:融資対象

もしも、使途に違反があった場合には、返済が完了するまで新たな融資を受けられなくなったり、即時全額返済を求められたりすることもあります。

そのため自社の経営計画に合わせた資金使途を確認することが重要です。

融資を受ける金融機関の種類

融資を受ける際に選べる金融機関にはさまざまな種類があります。

代表的なものを5つ紹介します。

メガバンク

メガバンクとは「三菱UFJ銀行」「三井住友銀行」「みずほ銀行」の3行のことを指します。

上場企業などを中心に幅広い金融サービスを提供しており、融資額が大きく、金利が低いのが特徴です。また、返済期間も長いです。

ただし、個人や中小・零細企業の場合は、下記2つの理由により、メガバンクから融資を受けることは難しいでしょう。

- 審査が厳しい

- 中小・零細企業などへの融資はメガバンクにとって小口融資のため、あまり魅力を感じてくれない

地方銀行

地方銀行とは、地域に営業地盤を置いている銀行のことで、全国に62行あります。

(令和5年4月現在)

地域産業をサポートし地域経済の活性化に貢献することを使命としています。

中小企業などへの融資が中心で、そのニーズに合わせた金融サービスを提供しているのです。

メガバンクよりも金利は高くなりますが、数百万円~数千万円までの融資に対応しています。

信用金庫

信用金庫とは、地域の中小企業や住民を対象に地域社会を支えるための金融機関になります。

銀行が経済を支えることを大きな目的としているのに対して、地域社会の活性化を目的としているのが信用金庫です。

メガバンクや地方銀行と比較して、金利は高くなる傾向ですが、小口からでも融資を受けることが可能です。

日本政策金融公庫

日本政策金融公庫は、個人事業主やフリーランスなどの小規模事業者や中小企業の支援を目的とした政府系金融機関です。

銀行と比べて個人でも融資を受けやすく、金利も低く抑えられています。

また、創業支援など中小企業にとって必要なサービスが揃っています。

幅広い用途の一般貸付の他に、一時的に業績が悪化している場合に利用できる「セーフティネット貸付(※5)」もあります。

セーフティネット貸付は、社会的・経済的環境の変化などにより、一時的に業況が悪化している場合に利用可能な融資です。

例えば、物価の変動や、コスト・原材料の高騰などが原因で売上が減少した場合などに利用することができます。

※5 セーフティネット貸付

社会的、経済的環境の変化などの外的要因により、一時的に売上の減少など業況悪化を来しているが、中期的には、その業績が回復し、かつ発展することが見込まれる中小企業者の経営基盤の強化を支援する融資制度。

ノンバンク

ノンバンクとは預金機能を持たない金融機関のことを指します。

例えば、消費者金融・クレジットカード会社・信販会社などがノンバンクに該当します。

銀行と比べて貸出基準が緩やかで審査が通りやすく、審査に要する時間も短いので、急に資金が必要となった場合にも対応することができるのです。

また、少額からの融資にも対応しています。

一方、他の金融機関と比べ金利は高く設定されているのが特徴です。

融資を受けるまでの流れ

次に融資を受けるまでの大きな流れについて説明します。

融資の種類を決める

まずは、どのような融資を受けたいのか、融資の用途や金額・返済期間などを明確にします。そして、その目的に合った融資商品を探します。

D2C事業においては、仕入れ資金の拡充や新規商品開発など「自社の目的に合った最適な融資商品は何か」ということを明確にしましょう。

融資先を探す

融資の種類を決めたら、条件に合った融資商品のある金融機関を探します。

金融機関により融資条件や金利が異なるため、比較しながら最適な融資先を選びましょう。

担当者に相談する

融資先を決めたら、担当者に連絡を取り、相談しましょう。

事前に必要な書類や資料を準備しておくことが望ましいです。

必要書類や資料を準備する

必要な書類は融資先によって異なりますが、一般的には下記の書類が必要となります。

- 本人確認用書類:運転免許証又はパスポートのコピーなど身分を証明するための書類

- 収入証明用書類:すでに事業を開始している場合は確定申告書。事業を開始していない場合は給与明細など直近の収入を証明できる書類

- 事業用書類:事業計画書などの事業内容説明用の書類

D2C事業で借入をするなら事業計画書は必須!【実例あり】

事業計画書は、自社の将来の方向性や目標、アクションプランが盛り込まれたものになります。

市場調査や競合分析を通じて、具体的な目標やリソース、スケジュールを策定し、財務面の計画も示すことで、融資の承認を得るために不可欠です。

今回、コマースピック読者の皆様に、日本政策金融公庫から創業当時514万円資金調達した際の実際に提出した企業概要書・創業計画書・事業計画書を特別に公開します。

※すべての人に当てはまる訳ではなく、そのままコピーをしても満額借り入れができるものではないため、あくまで一例にすぎないことをご理解ください。

企業概要書・創業計画書・事業計画書の全資料

※オリジナル北欧雑貨ネットショップ事業で創業した際に提出した資料です。

※個人情報は部分的に伏字にしています。あらかじめご了承ください。

「オリジナル北欧雑貨ネットショップの事業計画書」(ダウンロードする)

514万円の資金調達時に使った、実物の企業概要書・創業計画書・事業計画書です。

いまこの資料を見ると、説明が不十分な部分や、改善すべき点が多くあるのですが、当時の自分なりに頑張って作っていたんだなと思います。

少しでも参考にしていただければ幸いです。

もし事業計画書についてご質問・ご不明点等あれば、お気軽にDM(@tripppp_univ)にてお問い合わせください!可能なかぎりお答えします。

担当者と面談する

担当者と面談を実施し、資金の使い道や事業の状況または、事業計画に関する質疑応答がおこなわれます。

審査を受ける

審査では、返済能力や信用度などが確認され、合否が決まります。

審査を受ける際には、氏名、電話番号、住所などの個人情報や財務諸表などの資料が必要です。

融資決定の通知(日本政策金融公庫の場合)

面談実施後、一般的には2~4週間程度で合否の連絡があります。

担当者の電話連絡後「ご融資のお知らせ」という書類が郵送で届き、借用証書も同封されてきます。

借用証書は必要事項を記載し、担当者へ返送しましょう。

審査期間は融資の内容や条件によって、若干異なることがありますが、

Twitterを調べてみると、設備投資で下記の条件の場合は3~4週間かかっているようですね。

融資条件を確認する

審査が通過した場合、融資条件が提示されます。

融資金額、金利、返済期間などが記載されているので、内容を確認しましょう。

また、必要に応じて交渉することもできます。

融資契約を締結する

融資条件に合意できた場合、融資契約を結びます。

契約内容について十分に確認してから契約書に署名しましょう。

着金

融資契約が締結されたら、融資金が口座に振り込まれます。

日本政策金融公庫の場合は、借用証書が担当に届いてから3営業日程度で入金されます。

3営業日を過ぎても入金を確認できなかった場合や、金額に過不足があった場合は担当者に連絡しましょう。

日本政策金融公庫の融資をおすすめするポイント4つ

ここまで中小・零細企業や個人事業主向けに利用できる融資を解説してきましたが、その中でもおすすめは「日本政策金融公庫」からの融資です。

日本政策金融公庫の融資をおすすめするポイントは以下のとおり。

- 審査が通りやすい

- 保証人不要かつ無担保で借りられるケースもある

- さまざまな種類があり目的に合った融資を選べる

- 条件を満たせば新規創業融資を併用できる

以降で、順番に解説を進めていきます。

ポイント1.審査が通りやすい

中小・零細企業や個人事業主向けに設立された機関であるため、一般的な銀行と比較して、小規模な企業でも審査が通りやすい点が魅力です。

ポイント2.保証人不要かつ無担保で借りられるケースもある

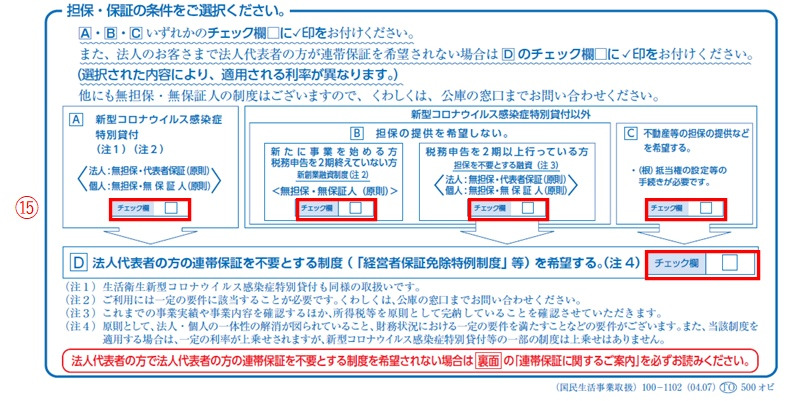

日本政策金融公庫の融資制度を利用する場合には通常は、担保や保証人を求められます。

ちなみに保証人には次の2種類があります。

経営者保証

企業が金融機関から融資を受ける際、経営者個人が会社の連帯保証人となること。

企業が倒産したり支払いができなくなってしまった場合、返済する人がいなくなってしまいます。

そのため、企業の実質的な支配者である経営者を連帯保証人になります。

第三者による保証

企業とは関係ない第三者を保証人にすること。

経営者保証だけでは担保が不足する場合や、個人事業主でも担保が不足していると判断された場合に求められます。

通常、融資などを受ける際に「保証人不要」といった場合、第三者による保証を不要とする意味で使います。

日本政策金融公庫でもこの第三者による保証は求めていません。

しかし、法人が融資を受ける場合には、経営者保証が必要となります。

例外として、新規創業融資(※6)は、法人であっても経営者保証なしで利用することが可能です。ただし、新規創業融資は、単独では利用できず、他の融資制度と併用して利用する必要があります。

※6 新規創業融資は、政府系金融機関である日本政策金融公庫が提供する融資制度です。 新たに事業を始める方や事業を開始して間もない方に無担保・無保証人で融資をしてくれます。

ポイント3.さまざまな種類があり目的に合った融資を選べる

融資の種類にさまざまなものが用意されており、例えば下記のようなものがあります。

- 事業資金を調達するための「一般貸付」

- 店舗の新築や増改築、設備の導入のための「起業活力強化資金」

- 観光に関する事業をする方向けの「観光産業等生産性向上資金」

他にも融資方法はあるので、自分に最適なものはどれなのか一度確認してみましょう。

ポイント4.条件を満たせば新規創業融資を併用できる

日本政策金融公庫だと以下の条件(※7)を満たせば、前述した「新規創業融資」を併用することができます。無担保かつ無保証人の条件で融資を受けたいなら「新規創業融資」の併用をぜひ検討してみてください。

※7 条件:新たに事業を始める場合や、事業開始後税務申告を1期終えていない場合には、「創業時において創業資金総額の10分の1以上の自己資金を確認できること」などの一定の要件を満たすことが必要です。

新規創業融資の利率は、下記表のとおり(令和5年4月3日現在)

日本政策金融公庫の融資の申し込み手順

日本政策金融公庫の融資の申し込み手順について具体的に説明します。

融資の申し込みをする

融資の申し込み方法には以下の2種類があります。

- 日本政策金融公庫の支店窓口へ借入申込書を提出する

- インターネットから申し込む

1.日本政策金融公庫の支店窓口へ借入申込書を提出する

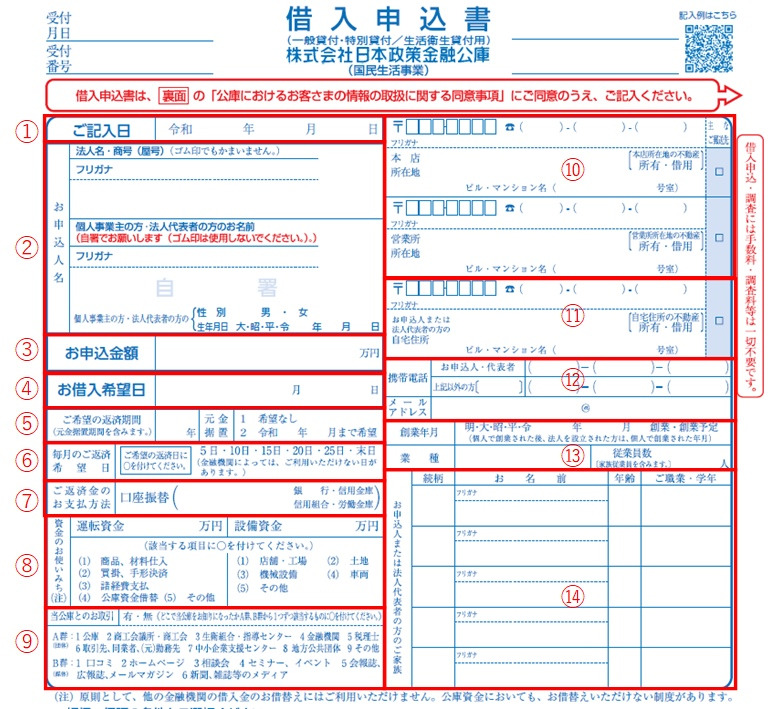

まずは借入申込書に必要事項を記載します。

借入申込書は最寄りの支店窓口で入手するか、日本政策金融公庫の公式サイトよりダウンロードしましょう。

実際の申請書と記載事項は下記のとおりです。公式サイトに記入例もあります。

| ① | 記入日 | |

| ② | 法人名、申込者名 | 申込者名は必ず自筆 |

| ③ | 申込金額 | 借入希望額が決まっていない場合は借入申込書の提出前に日本政策金融公庫の支店窓口で担当者に相談可能。(事前電話予約要) |

| ④ | 借入希望日 | |

| ⑤ | 希望返済期間、元金据置期間 | 元金据置期間とは利息のみを払う期間のこと。元金据置期間中は利息のみの返済となるので、返済額を抑えることができる。据置期間を設ける理由は、事業の収益が上がるまでの期間を考慮しているため。創業当初の事業の場合は数カ月間、売上が発生しないことも考えられる。そこで、据置期間を設けることで事業が軌道に乗ってから借入金を返済可能となる。 |

| ⑥ | 毎月の返済希望日 | |

| ⑦ | 支払方法 | 返済を行う口座を指定する。ネットバンクには対応してませんでしたが2023年2月からGMOあおぞらネット銀行の取り扱いがスタートしています。 |

| ⑧ | 資金の使い道 | 資金の使い道を運転資金、設備資金に分けて記載する。分からない場合は空欄でも良い。 |

| ⑨ | 公庫との取引の有無 | 無しの場合は「どこで公庫を知ったのか」A群、B群から1つずつ選択する。 |

| ⑩ | 店舗や営業所の住所 | |

| ⑪ | 自宅の住所 | |

| ⑫ | 申込人の連絡先 | 電話番号、メールアドレスを記載する |

| ⑬ | 創業年月日、業種、従業員数 | |

| ⑭ | 申込人または法人代表者の家族 | |

| ⑮ | 担保・保証の条件 | 該当する部分にチェックを入れる。 |

2.インターネットから申し込む

こちらのページからインターネットで申し込むことも可能です。

インターネットの申し込みにはメールアドレスの登録が必要なので、ページ中段にある入力欄にアドレスを入力しましょう。

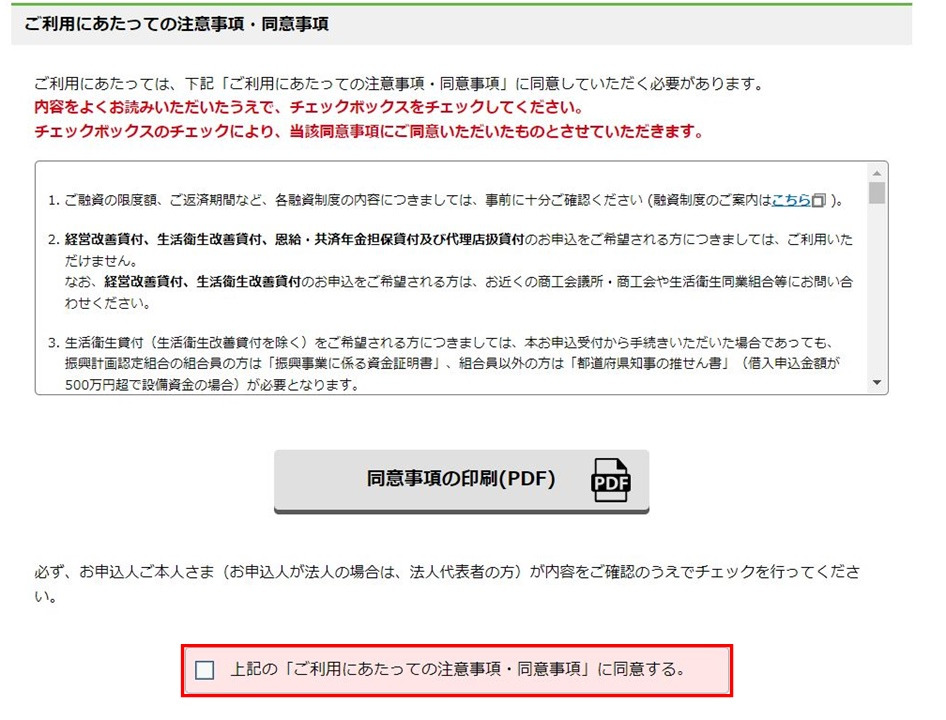

また、ページ下部の注意事項・同意事項への同意が必要となるので、内容を読んでチェックボックスにチェックを入れましょう。

最後に「同意してメール登録」ボタンを押すと、登録したアドレスにURLが記載されたメールが届きます。

届いたURLからアクセスすると、申込みの入力フォームに進むことができます。

(URLの有効期限は発行から24時間)

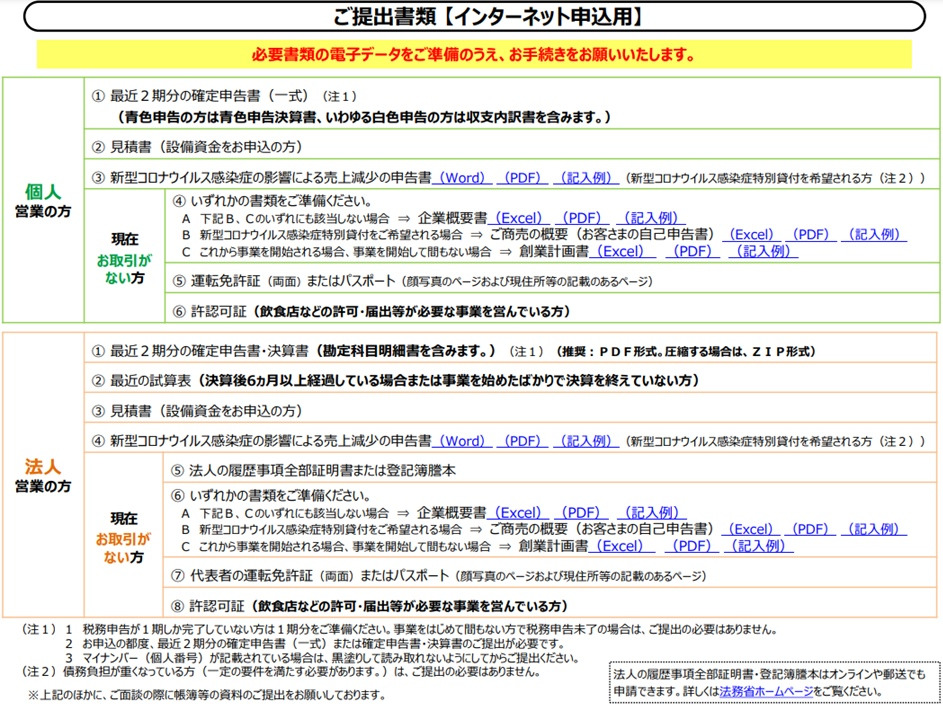

申請する際には下記の書類が必要となるので、事前に準備しておきましょう。

必要書類は「ご提出書類(インターネット申込用)」のページから確認できます。

融資を受けるために必要な書類を準備する(日本金融公庫の支店窓口で申請する場合)

融資を受けるために必要な書類は以下のとおり。

はじめて利用する場合や「個人か法人か」「設備資金の融資を申し込むのか」など、融資内容によって必要書類が異なります。

| 個人営業の方 | 最近2期分の申告決算書 |

| 法人営業 | 最近2期分の確定申告書・決算書 (勘定科目明細書を含みます。) |

| 最近の試算表 (決算後6ヵ月以上経過している場合または事業を始めたばかりで決算を終えていない方) | |

| 設備資金をお申込の場合 | 見積書 |

| はじめてご利用になる方 | 創業計画書 (新たに事業を始める方または事業を開始して間もない方) |

| 企業概要書 ※ 創業計画書をご提出いただく場合、企業概要書の提出は不要です。 | |

| 法人の履歴事項全部証明書または登記簿謄本 (法人営業の方) | |

| お客さま(法人の場合は代表者の方)の運転免許証(両面)またはパスポート(顔写真のページおよび現住所等の記載のあるページ) | |

| 許認可証 (飲食店などの許可・届出等が必要な事業を営んでいる方 |

もし、中古品を取り扱う場合には、古物商の許可を取得する必要があります。

申請の窓口は各都道府県の警察署になります。申請には住民票や略歴書なども必要なため、合わせて確認しておきましょう。

担当者との面談

借入申込書の提出、またはインターネットからの申し込みが終わると、担当者との面談が必要となります。

日本政策金融公庫の担当者から電話で連絡が来るので、面談の日程を決めましょう。

面談当日は、提出書類を確認しながら、融資の使い道、事業計画の内容などについて質疑応答がおこなわれます。

書類の内容を口頭でもわかりやすく説明できるように準備しておきましょう。

融資決定の通知から着金

先にも説明したとおり、面談後、審査が通れば融資決定の通知と共に借用証書が郵送されてきます。

借用証書に必要事項を記載し、返送しましょう。

借用証書が日本政策金融公庫に到着後、指定の口座に融資額が振り込まれます。

まとめ:D2C事業を拡大したい中小・零細企業や個人事業主には、日本政策金融公庫がオススメ

D2C事業を拡大し利益を大きくするためには、多額の資金が必要となります。

商品やサービスの開発、生産設備や在庫の補充、広告宣伝費など、事業拡大にはさまざまなコストがかかるでしょう。これらのコストを賄うためには、融資が必要不可欠となってきます。

そして結論、D2C事業を拡大したい中小・零細企業や個人事業主(目安:月商300万円以下)におすすめしたい資金調達先は日本政策金融公庫です。

その理由は、本記事でも解説した以下4つのポイントをすべて満たしているからです。

(参考:日本本政策金融公庫の融資をおすすめするポイント4つ)

1.中小・零細企業や個人事業主でも審査が通りやすい

2.保証人不要かつ無担保でも借りられるケースがある

3.さまざまな種類があり目的に合った融資を選べる

4.併用できる融資制度がある

融資を受けることで、事業拡大に必要な資金を手に入れることができます。

また、融資によって、事業拡大に伴うリスクを分散することができるのです。

自己資金で事業拡大を行う場合、失敗した場合には自分の資産が失われるリスクがありますが、融資を受けることでそのリスクを抑えることができます。 D2C事業をより拡大していくためにも、融資を上手に活用しましょう。

デザイナー・クリエイターのための物販大学

『トリップ大学』

http://b-creative.tripppp.com/

合わせて読みたい