2025年11月に発表された楽天グループの第3四半期決算は、売上収益や営業利益が改善し、表面的には順調な成長が示されました。しかしその一方で、最終損益は赤字となり、モバイル事業の収益化や国内ECの実質的な成長力など、構造的な課題も浮き彫りになっています。

本コラムでは、決算資料の数値を多角的に読み解きながら、楽天市場を中心としたインターネットサービス事業の現在地と、EC事業者が今後注視すべきポイントを専門的な視点で整理します。

この記事の目次

連結業績は“黒字化”と“最終赤字”の二面性

売上収益は二桁成長、営業黒字化は改善トレンドの表れ

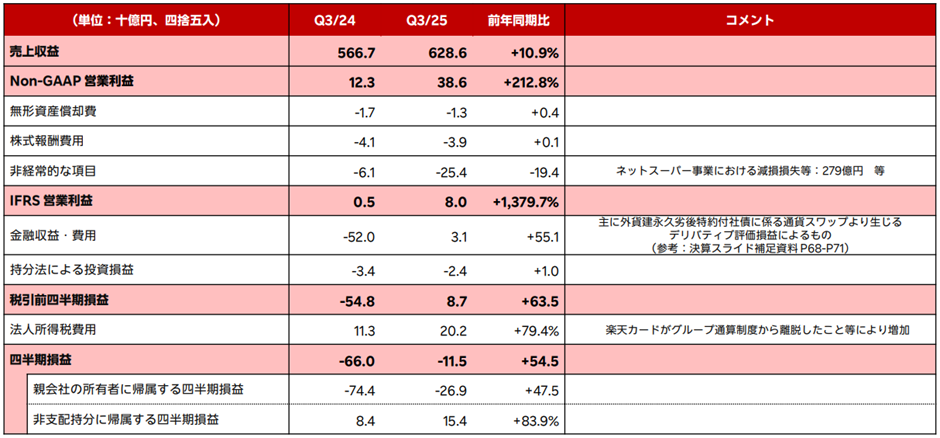

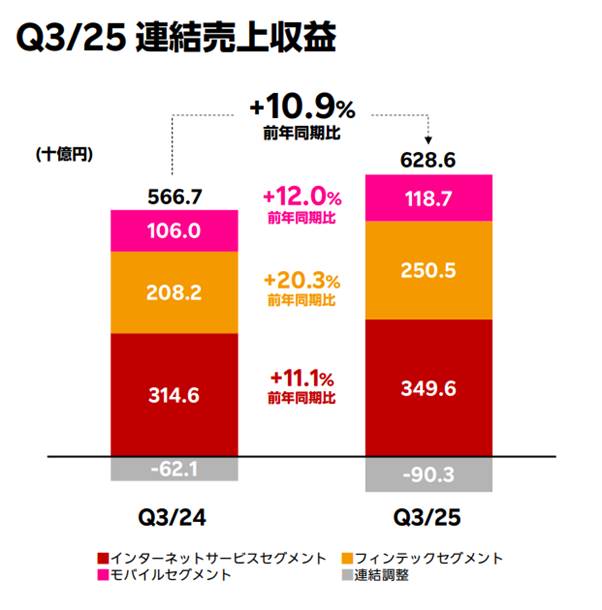

楽天グループの2025年1〜9月累計売上収益は1兆7,876億円(前年同期比+10.5%)と、2025年も継続的な成長を維持しました。とくにQ3単体での売上収益は6,286億円(前年同期比+10.9%)と、第二四半期から増速している点が特徴です。

営業利益も前年の▲510億円から13億円の黒字へ転換しており、長く続いた赤字基調から改善フェーズに入っていることがわかります。金融、人材、コマースなど幅広い事業が水面下で効率化し、固定費負担の最適化が進んでいる影響も大きいと考えられます。

“営業黒字なのに最終赤字”という結果をどう解釈する?

営業黒字化したにもかかわらず、最終損益は▲115億円の赤字。この理由は、事業構造悪化ではなく、楽天カードがみずほFGの出資により連結納税から外れたことで発生した、法人税費用の急増が大きく影響しているようです。

楽天モバイルは本当に回復軌道か ─ ARPU・PMCFとは?

売上の見た目ほど成長していない“実質”のモバイル事業

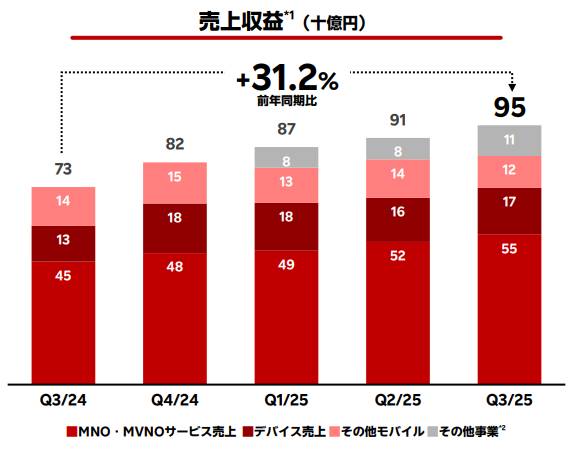

楽天モバイルのQ3売上収益は952億円(前年同期比+31.2%)と好調のように見えます。しかし、この数字には「楽天エナジーを吸収した分の売上」が含まれており、モバイル事業の純粋な増加分は、Q2と比較しても+10億円程度に留まります。

Q4→Q1での売上停滞も踏まえると、モバイルの成長が勢いづいたとは言い難く、むしろ“安定基調”に入っているのが実態です。

契約回線数は増加しているが、伸びは緩やか

直近1年間の純増数は、四半期で+25〜+41万回線と横ばい。

Q3終了時点のMNO契約は858万回線で、報道される「950万回線突破」はBCP(Business Continuity Planの略で、一部の法人向けサービス)を合算した数字のため、実態より膨らんで見えています。

右肩上がりではあるものの、スマホ契約市場全体の伸びが鈍化する中では「緩やかな増加傾向である」という見方が適切ではないでしょうか。

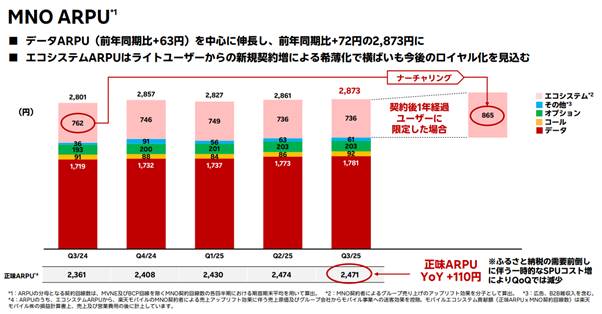

ARPUとPMCFが示すモバイル収益化の“壁”

ARPU(1回線あたりの平均収益)はQ3で2,873円と前期比わずか+12円。

モバイル単体の稼ぐ力を示すには弱く、グループ事業の売上アップリフトなど“本体以外の数字”が加算されている点も注意ポイントです。

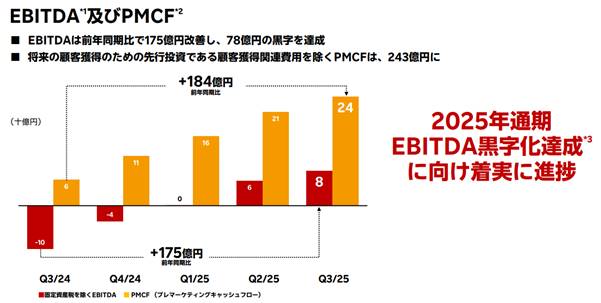

PMCF(プレマーケティングキャッシュフロー)はマーケティング費を除外した黒字化指標ですが、モバイルはそもそもマーケティングを止めることはないと推測される事業構造のため、「もし広告をやめたら黒字」という前提自体が実態にマッチしない印象があります。

結論として、モバイル事業は大幅改善ではなく、毎月13万人ほどの契約者数の純増による「固定費負担の軽減」により、じわじわと損益を改善させていく段階と捉えるのが妥当でしょう。

楽天市場を含むインターネットサービス事業

国内ECは二桁成長だが“ふるさと納税特需”の影響大

インターネットサービスセグメント全体は前年同期比+11.1%と好調。

特に国内EC流通総額は1.7兆円(前年同期比+14.5%)と力強い数字に見えます。

しかし25年Q3は、23年Q3と同じくふるさと納税制度改正前の駆け込み需要が生じており、高い伸び率は「外的要因による押し上げ」の色も強い点は無視できません。

2年比較で見える“実質的な成長力”

2023年Q3:1.6兆円

2025年Q3:1.7兆円

→ 2年間で+6.6%(年平均+3.2%)

日本全体の物販EC成長率(+3.7%)とほぼ一致し、競争が激化する中でも“市場平均並み”の伸びを保っていることが読み取れます。

収益源の変化とRSL値上げの影響

Q3は増益となりましたが、背景のひとつにはRSL(楽天スーパーロジスティクス)の値上げというスポット的な影響があります。

物流コストは今後も上昇が続くため、値上げを前提とした増益は永続性が薄く、楽天市場の収益構造が盤石とは言い切れません。

楽天市場の未来を測る3つの指標

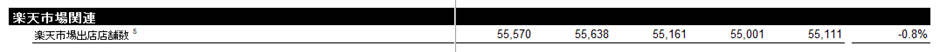

出店店舗数の純減は“自然減”と“意図的整理”が要因に

出店数は2年間で約1,700店舗減少。

要因は

- 売上基準未達店舗の整理(楽天側の意図)

- 競争激化による撤退(市場要因)

の2つの側面があります。

楽天側の意図による出店数の純減は、管理コストやシステム負担の削減につながるうえ、モール全体の“質の改善”という面もあるため、短期的に悲観する必要はありません。一方で、競争激化による自然減は、結果的に魅力的な商品の層が厚くならず、流通総額の伸びを鈍化させる要因にもなり得ます。この状況を踏まえると、楽天としても何らかの出店促進策やテコ入れを行ってくると考えられます。

ユーザー基盤の伸び鈍化は中長期の懸念

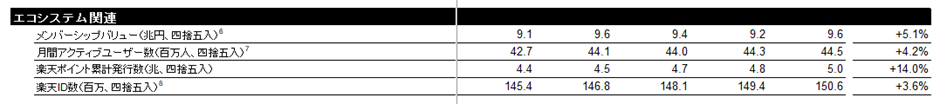

楽天エコシステムを利用する月間アクティブユーザー数(MAU)が4,450万人と伸びが鈍化。(YoY+4.2%)

特需による流通増とは対照的に、楽天の「コマース基盤の広がり」が停滞していることがわかります。

月間13万人ものモバイル契約者純増が楽天経済圏全体のMAU押し上げにつながる構造ですが、こちらも加速しているとは言えない状況です。

ポイント発行数の増加が示す“収益性の圧迫”

ポイント累計発行数は

22年:3.0兆 → 23年:3.6兆 → 24年:4.2兆 → 25年:4.8兆

と毎年6,000億ポイントずつ純増。

流通の伸びを上回る勢いでポイントが増加しているため、インセンティブ原資が財務にどれほど影響を与えるかは今後の最重要テーマの一つになります。

EC事業者は楽天市場とどう向き合うべきか

楽天市場は「今からでも遅くない」領域

今回の決算で明確になったのは、楽天市場が急拡大フェーズではなく、緩やかな安定成長へ移行しつつあるということです。

これは裏返すと、今からでも地道に積み上げれば勝てる市場構造が残っているということでもあります。

店舗として注力すべき3つの軸

- 検索最適化・商品ページ改善など基礎の徹底

- 価格競争やポイント依存を減らす“ブランド文脈”の強化

- 利益率を守るための物流戦略と販促コスト管理

楽天側の制度変更や特需に振り回されず、自社で“再現性のある売上構造”を作ることが鍵になります。

ポイント依存の構造変化に備える

ポイント還元が将来縮小された場合、

- リピート比率

- SNSからの流入

- レビューの質

など「自力集客」の重要性が大幅に上がると予測できます。

今のうちに準備できるかどうかは、中長期の競争力を左右します。

まとめ|短期の特需ではなく中期トレンドを捉える視点を

楽天市場は短期的には特需に支えられて好調に見える一方、ユーザー基盤やポイント発行数の動向など、構造的な課題も確かに存在します。とはいえ、国内EC市場そのものは今後も成長が続くと考えられ、楽天市場は依然として大きな販売チャネルであり続けるはずです。

重要なのは、楽天の施策に依存しすぎず、“変化していく市場の中でも選ばれる店舗”を設計すること。決算の数字を表面的に眺めるのではなく、構造の変化を読み取り、自社にとっての投資判断や戦略に落とし込むことが、これからのEC事業者に求められる姿勢です。

あわせて読みたい